→ novembre 24, 2011

di Milena Gabanelli

Equità, liberalizzazioni e lotta all’evasione fiscale dovrebbero essere i farmaci da prescrivere al malato Italia per uscire dalla crisi. La proposta di tassare l’uso eccessivo del contante si prefigge di ridurre il più possibile l’evasione fiscale rendendola non conveniente mediante una tassa sul prelievo e sul deposito operata dalle banche per conto dello Stato. Ne sarebbero colpiti solo coloro che, in presenza di metodi di pagamento alternativi tracciabili (quali gli assegni, le carte di credito, il bancomat e i bonifici) si ostinerebbero a fare un uso eccessivo del contante creando un costo alla collettività.

Il costo a cui mi riferisco è determinato dai seguenti fattori:

- dall’incapacità dello Stato di farsi pagare le tasse da tutti, che limita la competizione fra operatori a favore di chi evade;

- dal freno che gli studi di settore hanno sulla crescita economica, penalizzando le attività in fase di start-up, oppure in un momento di difficoltà, favorendo invece quelle che hanno fatturati superiori a quanto previsto dagli studi di settore. Un maggior utilizzo della moneta elettronica potrebbe allentare questo freno o addirittura farlo scomparire;

- dal fatto che l’evasione fiscale, resa possibile solo dai pagamenti in contanti, crea una seria diseguaglianza fra i cittadini che percepiscono un reddito da lavoro dipendente e coloro che invece hanno una partita Iva e possono/scelgono di evadere parte dello loro tasse.

Soprattutto l’evasione fiscale nasconde circa il 20% del nostro Prodotto interno lordo che, in quanto sommerso, non va a far parte del rapporto debito/Pil e che ad oggi ammonta al 120%. Con un rapporto così alto, gli investitori sono disposti ad acquistare i nostri titoli di Stato solo a un tasso di interesse pari a più del triplo di quanto pagano gli inglesi o i tedeschi. Fare emergere questo 20% di Pil sommerso ci aiuterebbe a risanare i conti pubblici e renderebbe quindi possibile l’attuazione della riforma fiscale.

In conclusione: nessuna soglia minima alla tracciabilità, poiché anche portandola a 100 euro, la porta rimarrebbe socchiusa ai più furbi, e tassa sull’uso del contante. Questo renderebbe preferibile l’emissione e la richiesta di fattura. Si deve prevedere ovviamente la possibilità di scaricarne una piccola parte dalla dichiarazione dei redditi, come si deve prevedere l’abbassamento dei costi di transazione bancaria. A parte i tangentisti, gli spacciatori, evasori e i criminali, la gente comune non necessita di più di una cinquantina di euro alla settimana, la cui imposta potrebbe anche essere detratta. Insomma i nostri tecnici al governo potrebbero sicuramente disegnare un sistema che oltre ad essere a mio parere più equo e liberista, reintrodurrebbe anche la cultura della legalità.

→ novembre 16, 2011

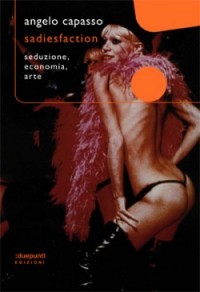

Sadiesfaction

Seduzione, economia, arte

di Angelo Capasso

Due Punti Edizioni

2011, pp. 315

Intervento di Franco Debenedetti alla presentazione del libro

Rispetto al mondo economico, l’artista può essere soggetto od oggetto. Soggetto lo è in quanto produttore di un’opera che ha un valore, che entra nel mercato dove viene scambiata, in competizione con altri oggetti. Questa destinazione è presente nella mente dell’artista, che si pone in relazione con i potenziali acquirenti e con il sistema in cui essi operano. Lo era quando il pittore oleografico accarezzava i gusti più retrivi dei suoi potenziali clienti, lo è per l’artista di avanguardia che con la sua opera vuole rivoluzionare i rapporti sociali in cui si inserisce e i meccanismi di mercato attraverso i quali la sua opera può essere conosciuta. Questo perché l’opera d’arte intende darci una visione del mondo diversa da quella usuale, sia che voglia pacificare e rassicurare, sia che voglia rivelare e inquietare.

leggi il resto ›

→ novembre 15, 2011

Un Governo del Presidente è un governo politico: non solo nel senso ovvio che i suoi atti sono sottoposti al voto del Parlamento, ma in quello sostanziale che essi hanno effetti sugli equilibri politici presenti e futuri. Già il solo prospettarsi di un Governo Monti ha prodotto un vistoso cambiamento del quadro politico, la rottura della storica alleanza Pdl-Lega.

leggi il resto ›

→ novembre 12, 2011

Al direttore

Avrà letto Nouriel Roubini spiegare sul Financial Times perché i giorni dell’Italia nell’Eurozona potrebbero essere contati. Strano, non trova?, che nell’analisi del passato e nelle previsioni del futuro, Berlusconi, for God’s sake, non sia neppur nominato.

leggi il resto ›

→ novembre 10, 2011

by Nouriel Roubini

With interest rates on its sovereign debt surging well above seven per cent, there is a rising risk that Italy may soon lose market access. Given that it is too-big-to-fail but also too-big-to-save, this could lead to a forced restructuring of its public debt of €1,900bn. That would partially address its “stock” problem of large and unsustainable debt but it would not resolve its “flow” problem, a large current account deficit, lack of external competitiveness and a worsening plunge in gross domestic product and economic activity.

To resolve the latter, Italy may, like other periphery countries, need to exit the monetary union and go back to a national currency, thus triggering an effective break-up of the eurozone.

Until recently the argument was being made that Italy and Spain, unlike the clearly insolvent Greece, were illiquid but solvent given austerity and reforms. But once a country that is illiquid loses its market credibility, it takes time – usually a year or so – to restore such credibility with appropriate policy actions. Therefore unless there is a lender of last resort that can buy the sovereign debt while credibility is not yet restored, an illiquid but solvent sovereign may turn out insolvent. In this scenario sceptical investors will push the sovereign spreads to a level where it either loses access to the markets or where the debt dynamic becomes unsustainable.

So Italy and other illiquid, but solvent, sovereigns need a “big bazooka” to prevent the self-fulfilling bad equilibrium of a run on the public debt. The trouble is, however, that there is no credible lender of last resort in the eurozone.

One is urgently needed now. Eurobonds are out of the question as Germany is against them and they would require a change in treaties that would take years to approve. Quadrupling the eurozone bailout fund from €440bn to €2,000bn is a political non-starter in Germany and the “core” countries. The European Central Bank could do the dirty job of backstopping Italy and Spain, but it does not want to do it as it would take a huge credit risk. It also cannot do it, as unlimited support of these countries would be obviously illegal and against the treaty no-bailout clause.

Thus, since half of the European financial stability facility’s resources are already committed to Greece, Ireland, Portugal and to their banks, there is only about €200bn left for Italy and Spain. Attempts have been made to use financial engineering to turn this small sum into €2,000bn. But the leveraged EFSF is a turkey that will not fly, because the original EFSF was already a giant collateralised debt obligation, where a bunch of dodgy, sub-triple-A sovereigns try to achieve, by miracle, a triple-A rating via bilateral guarantees. So a leveraged EFSF is a giant CDO squared that will not work and will not reduce spreads to sustainable levels. The other “turkey” concocted by the EFSF was supposed to be a special purpose vehicle where reserves of central banks become the equity tranche that allows sovereign wealth funds and the Bric countries to inject resources in a triple-A super senior tranche. Does this sound like a giant sub-prime CDO scam? Yes, it does. This is why it was vetoed by the Bundesbank.

So, since the levered EFSF and the EFSF SPV will not fly – and there is not enough International Monetary Fund money to rescue Italy and/or Spain – the spreads for Italian debt have reached a point of no return.

After a patchwork of lending facilities are cobbled together, and found wanting by the markets, the only option will be a coercive but orderly restructuring of the country’s debt. Even a change in Italian government to a coalition headed by a respected technocrat will not change the fundamental problem – that spreads have reached a tipping point, that output is free-falling and that, given a debt to GDP ratio of 120 per cent, Italy needs a primary surplus of over 5 per cent of GDP just to prevent its debt from blowing up.

Output now is in a vicious free fall. More austerity and reforms – that are necessary for medium-term sustainability – will make this recession worse. Raising taxes, cutting spending and getting rid of inefficient labour and capital during structural reforms have a negative effect on disposable income, jobs, aggregate demand and supply. The recessionary deflation that Germany and the ECB are imposing on Italy and the other periphery countries will make the debt more unsustainable.

Even a restructuring of the debt – that will cause significant damage and losses to creditors in Italy and abroad – will not restore growth and competitiveness . That requires a real depreciation that cannot occur via a weaker euro given German and ECB policies. It cannot occur either through depressionary deflation or structural reforms that take too long to reduce labour costs.

So if you cannot devalue, or grow, or deflate to a real depreciation, the only option left will end up being to give up on the euro and to go back to the lira and other national currencies. Of course that will trigger a forced conversion of euro debts into new national currency debts.

The eurozone can survive with the debt restructuring and exit of a small country such as Greece or Portugal. But if Italy and/or Spain were to restructure and exit this would effectively be a break-up of the currency union. Unfortunately this slow-motion train wreck is now increasingly likely.

Only if the ECB became an unlimited lender of last resort and cut policy rates to zero, combined with a fall in the value of the euro to parity with the dollar, plus a fiscal stimulus in Germany and the eurozone core while the periphery implements austerity, could we perhaps stop the upcoming disaster.

The writer is chairman of Roubini Global Economics, professor at the Stern School at New York University and co-author of ‘Crisis Economics’

→ novembre 10, 2011

Olli Rehn, il finlandese Commissario europeo per gli affari economici e monetari, in cinque pagine e 39 punti chiede al Governo di chiarire entro venerdì come intende attuare gli interventi a cui si è impegnato, e che risultati si attende. Vi si legge di aumento dell’età pensionabile, di privatizzazioni, di flessibilità in uscita, di concorrenza tra università, di tariffe professionali: nomi di battaglie o perse o non vinte, condotte in Parlamento e sui giornali, da destra e da sinistra. Chi vi prese parte ricorda i problemi che determinarono quelle sconfitte, e che oggi la crisi rende ancora più stringenti. Si chiamano compatibilità economica e consenso politico.

leggi il resto ›

![]()